1. Không có gì mới trong giao dịch cả

Tác giả bắt đầu vào với giao dịch chứng khoán từ việc đọc cuốn sách: Hồi ức của 1 thiên tài đầu tư chứng khoán (Reminiscences of a stock Operator) của Edwin Lefevre, cuốn sách được coi là cuốn tiểu sử của nhà đầu cơ huyền thoai Jesse Livermore.

Ta cần đặt nghi vấn về thị trường:

– Khối lượng giao dịch có còn hữu ích?

– Nó có hữu ích đối với thị trường bạn đang giao dịch không?

– Nó có thể ứng dụng cho mọi chiến lược giao dịch và đầu tư không?

Nhìn chung các kỹ thuật của VPA vẫn tồn tại từ xa xưa và vẫn không có gì thay đổi theo thời gian. Khối lượng luôn là thứ dùng để xác nhận xu hướng giá. Giá vẫn tiếp tục di chuyển với khối lượng thấp, thì đằng sau ắt hẳn tồn tại nhiều lý do khác nhau. Ngược lại, nếu giá di chuyển kèm theo khối lượng cao hoặc tăng lên, thì đây là 1 sự di chuyển bình thường. Nếu giá tiếp tục di chuyển về 1 hướng, cùng với sự hỗ trợ từ khối lượng, đây là tín hiệu cho thấy xu hướng chỉ mới bắt đầu.

Về cơ bản có 3 giai đoạn chính theo Charles Dow:

– Giai đoạn tích lũy: là điểm bắt đầu cho bất kỳ xu hướng nào mà thị trường chuẩn bị tăng cao hơn

– Giai đoạn có sự tham gia của đám đông: đây là giai đoạn tiếp diễn xu hướng về kỹ thuật. Đây thường là giai đoạn kéo dài nhất

– Giai đoạn phân phối: rất nhiều nhà đầu tư đổ xô vào thị trường với nỗi sợ bỏ lỡ cơ hội vàng của đà tăng giá (FOMO)

Trong khi đám đông hào hứng mua = mội giá thì có 1 chủ thể được gọi là “dòng tiền thông minh” lại làm điều ngược lại, họ ra sức bán tháo ra cổ phiếu đang nắm giữ. Trong khi Dow là ông tổ của phương pháp phân tích kỹ thuật. thì phương pháp VPA do Richard Wyckoff là cha đẻ ra đó vì đã phát triển và miêu tả nó 1 cách rõ ràng để người khác có thể hiểu được nó.

3 quy luật cơ bản trong phương pháp VPA của Wyckoff:

– Quy luật cung và cầu: Khi cầu > cung, thì giá sẽ tăng để đáp ứng nhu cầu này, và ngược lại khi cung > cầu thì giá sẽ giảm, kết quả là cung thừa sẽ bị hấp thụ.

– Quy luật nguyên nhân và kết quả: Để có 1 kết quả, trước tiên bạn phải có 1 nguyên nhân, nguyên nhân nào thì kết quả đó. Khối lượng giao dịch thấp thường chỉ dẫn tới 1 chuyển động nhỏ trong hành động giá.

– Quy luật nỗ lực và kết quả: mọi hành động đều cso sự phản hành động tương ứng ở chiều ngược lại. Hành động giá trên biểu đồ phải phản ánh hành động khối lượng bên dưới. Cả 2 phải luôn hòa hợp với nhau, và nỗ lực sẽ dẫn đến kết quả tương ứng.

Trong cuốn sách của Richard Ney đã miêu tả diễn biến trên thị trường qua 8 quy luật sau:

– Giống như thương gia, các chuyên gia sẽ kỳ vọng bán ở mức giá bán lẻ những gì họ đã mua với mức giá bán buôn

– Các chuyên gia ở lại trên thị trường càng lâu, họ sẽ tích lũy đươc càng nhiều tiền để mua cổ phiếu với giá bán buôn, sau đó bán với giá bán lẻ

– Việc mở rộng triển khai các phương tiện truyền thông sẽ đưa nhiều người tham gia vào thị trường hơn, có xu hướng làm tăng sự biến động của giá cổ phiếu vì chúng làm tăng các yếu tố cung – cầu

– Để mua và bán số lượng lớn cổ phiếu, các thành viên của sở giao dịch sẽ tìm kiếm những cách thứ mới để nâng cao kỹ thuật bán hàng của họ thông qua việc sử dụng các phương tiện truyền thông đại chúng

– Để sử dụng các nguồn lực tài chính ngày càng tăng, các chuyên gia sẽ phải tác động đến việc giảm giá theo các hướng ngày càng tăng để có đủ lượng hàng tồn

– Sự tăng giá sẽ rất kịch tính và mạnh mẽ để thu hút sự quan tâm của công chúng nhằm phân phối lượng hàng tồn kho tích lũy

– Các cổ phiếu được giao dịch sôi động nhất sẽ cần thời gian dài hơn để phân phối

– Nền kinh tế sẽ bị suy thoái ngày càng nghiêm trọng, gây ra lạm phát, thất nghiệp, lãi suất cao và thiếu nhiên liệu.

2. Tại sao cần phải quan tâm đến khối lượng giao dịch

Các nhà tạo lập thị trường là 1 mạng lưới chằng chịt có quan hệ với nhau và về mặt nguyên tắc không thể có sự thỏa thuận nào với nhau, nhưng thực tế họ luôn có các thỏa thuận ngầm với nhau. Họ tạo ra các lệnh mua bán để thỏa mãn các lệnh mua-bán của nhà đầu tư trên thị trường. Rất nhiều khi thị trường giảm khi có tin tốt, và tăng khi có tin xấu mà ta cũng không thể hiểu được theo logic thông thường. Việc theo dõi khối lượng giao dịch sẽ giúp ta quan sát những hoạt động trên thị trường của các đối tượng tạo lập thị trường này. Việc tạo lập tự trường sẽ luôn có và ta cần chấp nhận nó.

Có 3 yếu tố quan trọng về khối lượng:

– Tất cả khối lượng đều là tương đối. Ta không có thước đó thật chính xác để đánh giá nó.

– Khối lượng mà không có giá đi kèm sẽ vô nghĩa

– Thời gian là 1 thành phần quan trọng. Nếu kéo dài quá thì sự hào hứng sẽ giảm bớt đi rất nhiều.

3. Giá đúng

Ngay từ sớm các nhà giao dịch trên sàn đã ưa thích việc có mặt tại sàn chứng khoán hàng ngày để cảm nhận được về sự biến đổi của giá cả, luồng lệnh, khối lượng giao dịch, và cảm nhận của nhà đầu tư về thị trường để biết xu hướng của thị trường hiện tại đang như thế nào. Khi kỷ nguyên giao dịch điện tử tới, ta sẽ phải theo dõi bằng điện tử nhưng với các tương tự, ta theo dõi sự di chuyển của giá và tìm kiếm sự xác nhận bằng khối lượng giao dịch.

Trong 1 thị trường bị thao túng, khối lượng tiết lộ sự thật đằng sau hành động giá. Trong 1 thị trường thuần tuysm khối lượng tiết lộ sự thật đằng sau tâm lý thị trường và luồng lệnh. 1 thanh nến nhật sẽ gồm 7 thành phần: Giá cao nhất, giá đóng cửa, bóng nến trên, biên độ thân nến, giá mở cửa, giá thấp nhất, bóng nến dưới. Biên độ của thân nến cho ta biết nhiều điều về mức độ biến động của phiên giao dịch.

4. Phân tích giá cả kết hợp khối lượng – những nguyên tắc đầu tiên

Các nguyên tắc áp dụng kỹ thuật VPA:

– Nguyên tắc 1: Nghệ thuật, không phải khoa học: Đây là phương pháp mang tính nghệ thuật và nó thuộc loại logic mờ, nên 1 chương trình máy tính hệ thống hóa có thể không đem lại kết quả như khi ta trực tiếp làm việc với các con số. Vì hầu hết các phân tích đều phụ thuộc vào sự nhận định của người sử dụng phương pháp này. Ta phải so sánh và phân tích hành vi giá với khối lượng giao dịch tương ứng, tìm kiếm sự xác nhận hay sự bất thường, cùng lúc đó phải so sánh khối lượng với nhau để đánh giá độ mạnh yếu của khối lượng trong quá khứ.

– Nguyên tắc 2: Kiên nhẫn: Ta cần kiên nhẫn chờ đợi sự xác nhận của tín hiệu. Vì thị trường không dễ dàng dừng lại và quay đầu trong tích tắc được. Nó luôn có động lượng và tiếp tục di chuyển theo hướng cũ mặc cho những tín hiệu từ nến và mô hình nến cho thấy 1 sự đảo chiều tiềm năng hoặc sự bất thường. Ta không nên hành động hấp tấp, phải kiên nhẫn chờ đợi sự đảo chiều xảy ra sau những đợt rũ bỏ liên tục sau các đợt tăng/giảm mạnh.

– Nguyên tắc 3: Tất cả đều mang tính tương đối: Phân tích khối lượng chỉ mang tính chất tương đối vì các nguồn cung cấp dữ liệu có thể khác nhau và ta không cần quá quan tâm tới điều đó. Ta chỉ cần sự nhất quán, sử dụng 1 nguồn dữ liệu xác định để có sự nhất quán trong các xác định giá, khối lượng để có cái nhìn nhất quán.

– Nguyên tắc 4: Thực hành để trở nên hoàn hảo: Ta cần thời gian để thực hành và trở nên thành thạo kỹ năng này như bất kỳ kỹ năng nào khác.

– Nguyên tắc 5: Phân tích kỹ thuật: VPA chỉ là 1 phần của câu chuyện, ta cần sử dụng thêm các ngưỡng hỗ trợ/kháng cực vì tại đây, giá tạm dừng và thực hiện các hành động rũ bỏ của nó trước khi đảo chiều. Nó cũng có thể chỉ là 1 điểm tạm dừng trong 1 xu hướng dài hạn, sau đó sẽ được xác nhận bằng những tín hiệu từ khối lượng. Sự bứt phá khỏi vùng giá đi ngang (Consolidation), cùng với khối lượng, luôn là 1 tín hiệu mạnh.

– Nguyên tắc 6: Sự xác thực (bình thường) hoặc sự bất thường: Khi sử udngj VPA làm phương pháp phân tích, ta cần tìm kiếm 2 thứ: Liệu giá (xu hướng giá) đã được xác nhận bằng tín hiệu khối lượng hay có sự bất thường giữa giá và khối lượng.

Ví dụ về sự xác thực:

Ví dụ 1 cây nến với thân nến rộng, giá đóng cửa gần sát mức cao nhất, khối lượng giao dịch lớn vượt trên khối lượng trung bình, ta có thể thấy đây là trường hợp thị trường đang tăng giá và có sự xác thực của khối lượng và có vẻ giá sẽ tiếp tục tăng trong phiên kế tiếp.

Ví dụ 2: 1 cây nến có thân hẹp và khối lượng thấp dưới mức trung bình. Trong trường hợp này, thị trường tăng giá 1 ít, nghĩa là nỗ lực ít và khối lượng giao dịch thấp hơn trung bình. Như vậy là mọi thứ bình thường.

Ví dụ 3: Thân nến rộng đóng cửa mức gần cao nhất, nhưng khối lượng giao dịch thấp hơn trung bình. Đây là 1 sự bất thường, ở đây có 1 kết quả lớn (giá tăng mạnh) nhưng với 1 nỗ lực nhỏ (khối lượng thấp). Ở đây là 1 tín hiệu cảnh báo, có 1 sự bất thường trong đó. Rất có thể đây là 1 cái bẫy chờ sẵn cho nhà đầu tư tham gia vào.

Ví dụ 4: Thân nến hẹp với giá tăng ít, đi kèm khối lượng lớn hơn trung bình. Mức tăng khiêm tốn của giá (kết quả), cần 1 nỗ lực (khối lượng) rất lớn để làm được. Đây là 1 điều gì đó không ổn trong đó. Đây có vẻ là thị trường đang suy yếu đi, có thể tạo nên 1 mẫu hình nến điển hình báo hiệu đỉnh xu hướng tăng hoặc đáy của xu hướng giảm.

Ví dụ 5: Nhiều nến – khối lượng xác thực giá: Khi có nhiều nến tăng, thân nến ngày 1 cao hơn đi kèm với việc khối lượng ngày càng tăng, đó là 1 sự xác thực sự tăng giá là hoàn toàn bình thường. Có 2 cấp độ để xác nhận, đầu tiên là trên từng thanh nến cụ thể xem có bình thường hay không, sau đó là xem xét trên 1 cụm nến.

Ví dụ 5: Nhiều nến – khối lượng xác thực giá: Giá giảm và thân nến sau rộng hơn nến trước đi kèm với khối lượng tăng. Việc giá liên tục giảm và cây nến ngày càng rộng hơn đi kèm khối lượng ngày càng lớn hơn và lớn hơn trung bình là sự xác nhận của 1 xu hướng giảm, nó phản ánh tâm lý thị trường 1 cách bình thường.

Ví dụ 6: Sự bất thường giữa khối lượng và nhiều thanh nến, khi giá ngày càng tăng nhưng khối lượng lại giảm dần. Các cụm nến như vậy luôn chứa đựng sự bất thường và cần quan sát kỹ. Với 1 thanh nến thân rộng khiêm tốn và khối lượng rất cao là do có nhà tạo lập đang bán ra ở đây. Tiếp theo, nến tiếp tục tăng lên rộng hơn nhưng khối lượng lại giảm nhanh, tín hiệu cảnh báo tiếp tục được phát ra. Mặc dù giá vẫn tăng nhưng khối lượng giảm đi, đó là do nhà tạo lập bán ra nhưng nhờ động lượng cổ phiếu tiếp tục di chuyển lên cao hơn, nhưng đây chỉ là khoảng dừng trước khi cổ phiếu đảo chiều.

Ví dụ 7: sự bất thường giữa khối lượng và nhiều thanh nến giảm: Giá giảm và thân nến cũng ngày 1 rộng hơn, nhưng khối lượng giao dịch lại đang giảm dần. Bắt đầu thanh nến với việc khối lượng rất lớn nhưng chiều cao nến lại thấp, ở đây có thể do lực mua của nhà tạo lập bắt đầu có, nhưng giá tiếp tục di chuyển theo quán tính đi xuống, mặc dù giá giảm mạnh nhưng khối lượng thấp, cho thấy áp lực bán ra đang giảm dần.

Các bước để luyện việc phân tích theo VPA:

– Bước 1: Phân tích vi mô – Micro: Phân tích từng cây nến khi nó xuất hiện và tìm kiếm sự xác nhận hoặc sự bất thường bằng cách sử dụng khối lượng. Ta xem xét thanh hiện tại và so sánh với các thanh trước đó trong cùng 1 khung thời gian.

– Bước 2: Phân tích vĩ mô – Macro: Phân tích từng thanh nến giá khi nó xuất hiện dựa trên bối cảnh của 1 vài thanh nến trước đó và tìm kiếm sự xác nhận các xu hướng nhỏ hoặc sự đảo chiều nhỏ tiềm năng.

– Bước 3: Phân tích toàn cảnh – Global: Phân tích biểu đồ hoàn chỉnh. Có 1 bức tranh toàn diện về vị trí của hành động giá trong bất kỳ xu hướng dài hạn nào. Ta cần xem xét hành động đang ở đỉnh hay đáy 1 xu hướng dài hạn hơn, hay chỉ ở giữa? Đây là lúc hỗ trợ và kháng cự, đường xu hướng, mô hình nến và mô hình biểu đồ phát huy tác dụng. Ta xem nết hiện tại, sau đó xem đến các nến gần trước đó, rồi xem tới toàn bộ biểu đồ.

Khoảng thời gian đi ngang càng dài thì sự đảo chiều sẽ càng có khả năng diễn ra nhiều hơn sau đó. Giai đoạn thị trường chuẩn bị đảo chiều càng lâu thì xu hướng kết quả càng mãnh liệt và kéo dài.

5. Phân tích giá cả kết hợp khối lượng – vẽ 1 bức tranh lớn

Phần này để cho chúng ta cái nhìn toàn cảnh về thị trường (bước thứ 3 trong phương pháp phân tích VPA). Trước tiên ta cần hiểu 5 khái niêm trọng tâm của phương pháp VPA:

– Tích lũy (Accumulation)

– Phân phối (Distribution)

– Kiểm định (Testing)

– Cao trào bán (Selling Climax)

– Cao trào mua (Buying Climax)

Giai đoạn tích lũy (Accumulation Phase):

Đây là giai đoạn mà người nội bộ hay người bán buôn chuẩn bị hàng hóa trước khi thực hiện các chiến dịch để bán cổ phiếu ra thị trường. Họ có thể mất nhiều ngày, nhiều tuần, hoặc nhiều tháng để chuẩn bị điều này đặc biệt trong thị trường cổ phiếu, họ sẽ thu gom lượng lớn cổ phiếu từ từ với giá bán buôn hạ giá. Sau đó, họ sẽ dùng truyền thông để bán hàng tạo sự kỳ vọng cho thị trường và bán cổ phiếu ra với giá bán lẻ. Họ sẽ mua sau 1 đợt giảm mạnh, khi đã bắt đầu rũ bỏ được 1 phần những nhà đầu tư đang nắm giữ cổ phiếu, sau đó tin xấu tiếp tục được đưa ra và bẻ gãy các đợt phục hồi ngắn hạn và tiếp theo là các nhà đầu tư kiên trì hơn, trải qua vài lần biến động nhỏ, nhà đầu tư sẽ không thể kiên nhẫn nắm giữu cổ phiếu nữa và phải bán ra. Nhưng nhà bán buôn cổ phiếu này vẫn phải kiểm soát sao cho không trở nên quá xấu để còn thu hút lại nhà đầu tư trở lại khi họ bán cổ phiếu ra thị trường để thu lời lại. Bất kỳ tin tức nào lúc đó cũng có thể là cái cớ để họ thao túng giá cổ phiếu theo ý mình để rũ bỏ nhà đầu tư kiên trì nhất còn đeo bám. Đây là giai đoạn mà nhà đầu tư bị nỗi sợ hãi kiểm soát.

Giai đoạn phân phối (Distribution Phase):

Giai đoạn này hoàn toàn ngược với giai đoạn tích lũy. Đây là lúc những nhà bán buôn đang có đầy ắp kho hàng và chuẩn bị cho việc bán ra cổ phiếu họ đang nắm giữ. Giai đoạn này là cảm xúc sợ bỏ lỡ cơ hội (FOMO). Những nhà đầu tư vội vàng vào mua để kiếm lợi nhuận nhanh chóng. Thời điểm này, những người giao dịch nội bộ đang chuẩn bị dừng lại và đảo chiều xu hướng. Điều này cũng xảy ra ở đáy của giai đoạn tích lũy. Nhà đầu tư và đầu cơ có thể chưa cảm giác được sự đau đớn và lưỡng lự khi nhìn thấy thị trường giảm giá 1 cách chậm chạp, nhưng khi động lượng được dồn nén rồi giá rớt xuống nhanh chóng, thì sẽ kích hoạt sự bán tháo hoảng loạn. Sự bình tĩnh sau đó được phục hồi và thị trường chuyển sang giai đoạn tích lũy. Tại đây, niềm hi vọng về sự phục hồi của giá cứ xuất hiện rồi biến mất nhiều lần, nó tạo ra sự tuyệt vọng và sợ hãi trong các nhà giao dịch.

Thi trường bứt phá từ cuối giai đoạn tích lũy, tăng dần đều với khối lượng trung bình. Họ sau khi tích lũy nhiều cổ phiếu trước đó, bắt đầu xây dựng động lượng tăng giá từ từ, vì phần lớn cổ phiếu sẽ được phân phối ở vùng gần đỉnh giá. Sự bứt phá ở cuối giai đoạn tích lũy được hỗ trợ bởi các tin tốt được đưa ra từ giới truyền thông. Thi trường bắt đầu tăng từ từ, rồi điều chỉnh chút ít, sau đó bắt đầu đẩy nhanh tốc độ, dồng hết sức để chạm đến vùng giá mục tiêu. Tịa điểm này, giai đoạn phân phối bắt đầu 1 cách nghiêm túc, khi những người nội bộ bắt đầu bán ra hết kho hàng họ đã nắm trước đó. Những người mua háo hức do sợ bỏ lỡ cơ hội sẽ không bán mạnh tay giai đoạn này nhờ đó thị trường dao động đi ngang tại đây.

Kiểm định cung (Testing Supply):

Trong quá trình đẩy giá lên đến vùng giá mục tiêu trước khi phân phối hàng ra ngoài, sẽ có những phiên những người nội bộ kiểm tra lượng cung còn lại trên thị trường có mạnh mẽ hay không. Nếu 1 phiên giá giảm mạnh mà khối lượng giao dịch thấp thể hiện 1 sự kiểm định cung thành công với rất ít cung còn lại để bán ra tại vùng giá đó. Ngược lại, nếu phiên giảm mạnh với khối lượng lớn có nghĩa rằng lượng cung tiềm năng còn rất lớn và chiến dịch có thể phải tạm dừng trước khi kéo đến điểm giá mục tiêu. Và thực hiện lại quy trình tích lũy để đẩy hết lượng cung tiềm năng này khỏi thị trường.

Kiểm định cầu (Testing Demand): Khi chuẩn bị kết thúc giai đoạn phân phối, họ sẽ đẩy giá xuống để thiết lập lại giai đoạn tích lũy lại cổ phiếu đã bán ra trước đó ở vùng giá cao. Trong trường hợp này, chiến dịch phân phối đã tiến hành được 1 thời gian và người giao dịch nội bộ đã bán ra phần lớn cổ phiếu ra thị trường. Họ sẽ kéo giá quay lại vùng được mua rất mạnh trước đây để kiểm tra xem còn lực mua mạnh nào nữa hay không. Nếu việc giá tăng kéo lại đi kèm khối lượng thấp là 1 sự khẳng định nhu cầu mua đã cạn kiệt và yên tâm để đẩy thị trường tiếp tục giảm xuống thấp hơn nữa. Tuy nhiên, nếu khi giá bật tăng lại mà có lượng mua lớn đi kèm thì ta cần quay lại tiếp tục chiến dịch phân phối để giá giảm xuống và rũ bỏ hết lực mua mạnh mẽ này.

Giai đoạn phân phối này, những người giao dịch nội bộ làm nhà đầu tư hoảng loạn và sợ hãi. Sau đó, họ sẽ thug om lại dần và đẩy giá lên 1 cách từ từ để nhà đầu tư không bỏ chạy khỏi thị trường vì sợ hãi, dần dần, giá tăng sẽ làm nhà đầu tư quên đi đợt giảm giá trước đó và mọi sự lại quay lại vòng lặp như trước. Khi xem xét VPA, ta cần xem xét ở nhiều khung thời gian khác nhau, vì 1 chu kỳ nhỏ sẽ nằm trong 1 chu kỳ lớn bao phủ chu kỳ nhỏ đó và nó lặp đi lặp lại.

Cao trào bán (The Selling Climax):

Cao trào bán ở đây là ở vai trò của những nhà giao dịch nội bộ, tức giai đoạn mà cổ phiếu đang ở đỉnh điểm của quá trình phân phối cổ phiếu. Hành động này sẽ xuất hiện ở đỉnh của xu hướng tăng, tại đây khối lượng giao dịch của cổ phiếu cực kỳ cao nhưng giá hầu như không có nhiều thay đổi. 1 cây nến có bóng trên dài và thân hẹp đi cùng khối lượng rất lớn là 1 cây nến tiêu biểu cho cao trào bán.

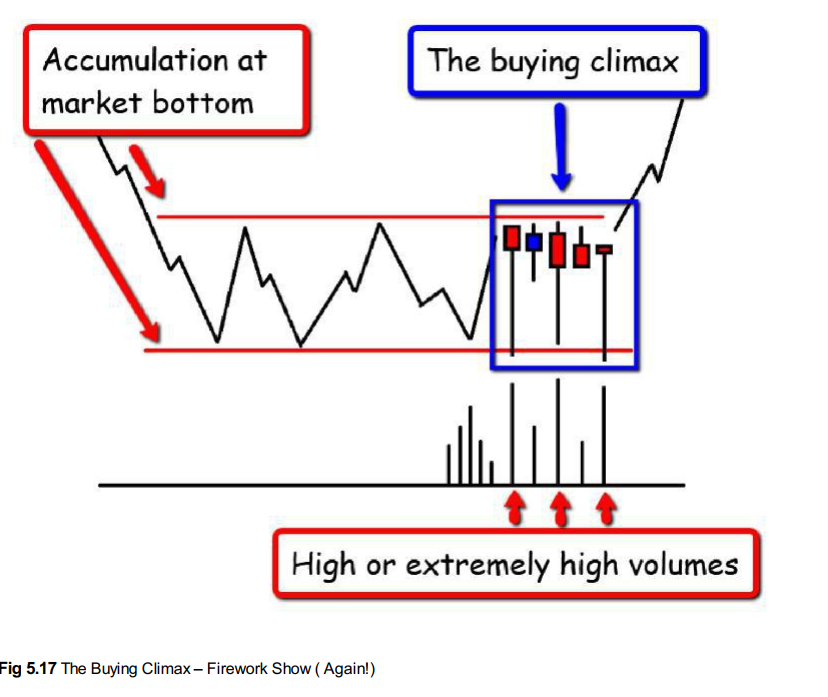

Cao trào mua (The Buying Climax):

Đây là giai đoạn những người giao dịch nội bộ đang thu gom lại cổ phiếu từ từ ở giai đoạn cổ phiếu đang tích lũy đi ngang trong biên độ hẹp sau 1 đợt bán tháo trước đó. Càng về cuối giai đoạn, giá của cổ phiếu càng ít biến động đi kèm với khối lượng ngày càng tăng mạnh lên. Thị trường tiếp tục quá bán mạnh nhưng vẫn giảm và những nhà đầu tư ngoan cường nhất cũng phải đầu hàng bán ra cổ phiếu đang nắm giữ.

6. Phân tích giá cả kết hợp khối lượng – cấp độ tiếp theo

Tại đây sẽ giới thiệu sơ bộ về nến Nhật, công cụ phân tích kết hợp với VPA tuyệt vời. 1 số nguyên tắc áp dụng rộng rãi mà ta cần ghi nhớ khi sử dụng nến Nhật:

– Dù là bóng nến trên hay dưới thì biên độ bóng nến là yếu tố đầu tiên cần phải chú ý bởi vì nó tiết lộ ngay lập tức độ mạnh/yếu hoặc sự do dự sắp xảy ra trên thị trường và quan trọng hơn là mức độ của mọi tâm lý thị trường tương ứng với bóng nến.

– Nếu cây nến không có bóng, thì điều này cho thấy rằng tâm lý thị trường đang rất mạnh theo hướng của giá đóng cửa so với giá mở cửa

– 1 cây nến thân hẹp thể hiện tâm lý thị trường đang yếu. Ngược lại, 1 cây nến thân rộng thể hiện tâm lý thị trường đang mạnh

– 1 cây nến cùng loại sẽ có ý nghĩa hoàn toàn khác tùy thuộc vào vị trí nó xuất hiện trong xu hướng giá. Luôn xem xét vị trí của cây nến trong xu hướng tổng thể hoặc trong giai đoạn giá đi ngang.

– Khối lượng xác nhận giá. Bắt đầu với cây nến, sau đó tìm kiếm sự ác nhận hoặc sự bất thường của hành động giá bằng thanh khối lượng.

Nến sao băng (Shooting Star): hành động giá thể hiện tín hiệu suy yếu

Cây nến này bộc lộ sự suy yếu, vì giá đã tăng và sau đó giả xuống gần giá mở cửa, với bên bán áp đảo bên mua trong phiên. Nến sao băng xuất hiện trong mọi xu hướng, cả tăng và giảm, và tại mọi thời điểm trong xu hướng. Việc xuất hiện của nó không thể hiện rằng sự đảo chiều sẽ diễn ra ngay sau đó. Nó mới chỉ thể hiện 1 sự suy yếu tiềm năng. Ta cần xem khi đó giá mới thoát khỏi 1 nền giá hay đã tăng được 1 đoạn dài, nếu mới chỉ vừa ra khỏi nền giá trong 1 xu hướng thì rất có thể đây mới là 1 đoạn dừng trước khi tiếp tục di chuyển.

Nếu có 2 nến sao bằng gần nhau thì sự suy yếu đã mạnh hơn đáng kể so với việc chỉ 1 nến xuất hiện. Với khối lượng ngày càng tăng hơn ở nến sao băng thứ 2 thì sự suy yếu sẽ càn mạnh hơn nữa. Nếu trong 1 xu hướng tăng nến sao băng xuất hiện với khối lượng thấp thì nó chỉ thể hiện 1 đoạn tạm dừng, điều chỉnh ngắn hạn trước khi tăng tiếp.

Trong 1 xu hướng tăng trước đó, việc xuất hiện 1 nến sao băng với khối lượng trung bình cũng không khẳng định được thị trường đảo chiều ngay được. Thị trường không đảo chiều 1 sớm 1 chiều được. Nó dừng lại phản ánh tin tức, sau đó tăng lên, tạm dừng 1 lần nữa và sau đó giảm xuống. Ta cần chờ đợi tín hiệu xác nhận của thị trường bằng các cây nến tiếp theo.

Sau đó, ta cần kiểm tra lại ở các khung thời gian khác nhau, cao hơn và thấp hơn khung thời gian hiện tại để có cái nhìn rộng hơn về tín hiệu này. Nên sao băng có thể xuất hiện trước 1 nến thân hẹp với khối lượng lớn, đây là dấu hiệu suy yếu điển hình, nhưng điều này cũng không đồng nghĩ đây là 1 sự tạm dừng điều chỉnh hay 1 sự đảo chiều mạnh theo sau đó. Để trả lời, ta cần kiểm tra các khung thời gian khác nhau, và kiểm tra mức độ và độ sâu của vùng giá tắc nghẽn. Thị trường đi ngang càng lâu tại 1 mức giá nào đó, khả năng bứt phá và đảo chiều càng cao.

Nến cây búa: Hành động giá thể hiện sự mạnh mẽ

Đây là cây nến thể hiện cho sức mạnh, hoặc chí ít là sức mạnh tạm thời hoặc 1 tín hiệu về sự đảo chiều giá dài hạn. Trong 1 phiên, giá giảm, sau đó đảo chiều, rồi phục hồi tăng và đóng cửa gần với giá mở cửa, hành động này hình thành nên nến cây búa. Đây là cây nến thể hiện sức mạnh của lực bán đã được hấp thụ đủ để bên mua áp đảo bên bán, cho phép thi trường hồi phục.

Trong thị trường khi đang giảm mạnh đi kèm khối lượng lớn là tín hiệu đáng tin cậy về 1 sự suy yếu lớn hơn. Khi đang đà giảm mạnh đó, 1 cây nến búa xuất hiện vẫn chưa đủ để có thể có sự đảo chiều diễn ra ngay sau đó. Khi nến cây búa xuất hiện đi kèm là khối lượng cực lớn thì ta đang ở gần cao trào mua của người nội bộ và cần kiên nhẫn chờ đợi họ hoàn thành nốt việc thu gom cổ phiếu. Sau khi hoàn thành cao trào mua, sẽ xuất hiện 1 vài cây nến kiểm định lại lực bán, các cây nến này sẽ khá thấp và giá đóng cửa – mở cửa tương đối sát nhau. Vùng kiểm định thường đi kèm với khối lượng thấp hơn trung bình.

Với nến cây búa, không bao giờ tồn tại sự bất thường nào cả, dù khối lượng lớn hay nhỏ. Khối lượng càng lớn thì càng khẳng định hơn sự đảo chiều có thể của xu hướng giảm trước đó. Tương tự với nên sao băng cũng là không có sự bất thường nào, có chỉ xác nhận sự suy yếu của hành động giá này ở mức độ mạnh hay yếu. Trong 1 xu hướng giảm, nếu 1 nến cây búa xuất hiện mà khối lượng thấp, thì thường là 1 sự tạm dừng ngắn và còn giảm tiếp, trong khi với khối lượng cao thì có thể người nội bộ đã tham gia và sự đảo chiều có thể diễn ra sau đó. Nếu nến cây búa xuất hiện ở đỉnh 1 xu hướng thì ý nghĩa nó lại khác hẳn so với khi xuất hiện ở vùng đáy hay ở lưng chừng.

Nến Doji bóng dài: Hành động giá thể hiện sự do dự

Doji rất hay thường xuất hiện thể hiện sự lưỡng lự, do dự của cả 2 phía mua và bán. Nó xuất hiện khi giá đóng cửa và mở cửa tương đối gần nhau, nến này sẽ có nhiều ý nghĩa trong phương pháp VPA khi nó có bóng nến dài. Nếu doji chân dài mà đi kèm với 1 khối lượng thấp là 1 sự bất thường. Việc này thường xuất hiện khi người nội bộ không tham gia vào và chỉ có những người bên ngoài giao dịch. Giá biến động mạnh như vậy thường phải đi kèm với khối lượng lớn mới là sự bình thường và hợp lý. Nến doji đi kèm khối lượng cao và cực cao là 1 sự xác nhận tốt cho việc người nội bộ có tham gia vào và giá đã phản ánh đúng theo khối lượng của nó. Nếu không có sự xác nhận khối lượng thì ta nên đứng ngoài.

Nến thân rộng: Tâm lý thị trường mạnh mẽ

Nến thân rộng thể hiện hành động giá mạnh mẽ, thể hiện tâm lý giao dịch trong phiên rất mạnh mẽ. Nó thường đi kèm là khối lượng giao dịch lớn và rất lớn là sự thông thường, nếu khối lượng thấp là 1 sự bất thường ở đây.

Nến thân hẹp: Hành động giá – tâm lý thị trường suy yếu:

Nến thân hẹp rất hay xuất hiện trên thị trường, vì thường 70% thời gian là thị trường đ ingang, chỉ có 30% là đi theo xu hướng mạnh tăng hoặc giảm. Nến thân hẹp xuất hiện cho thấy thị trường tăng/giảm chậm. Thị trường tạm dừng, đ ingang và đảo chiều, thường là phản ánh qua những cây nến thân hẹp. Ta nên quan tâm những cây nến thân hẹp có sự thất thường bởi khối lượng.

1 cây nến thân hẹp nên có khối lượng thấp đi kèm là 1 sự bình thường. Với khối lượng lớn hoặc rất lớn đi kèm là 1 sự bất thường trong đó. Việc nến thân hẹp khối lượng lớn cho thấy 1 sự suy giảm của xu hướng hiện tại và người nội bộ có thể tham gia vào đó. Ta cần theo dõi tiếp diễn biến các phiên tiếp theo để có sự xác nhận thị trường có đảo chiều hay không.

Cây nến người treo cổ (Hanging Man): Hành động giá – sự suy yếu tiềm năng ở cuối xu hướng tăng:

Đây là dấu hiệu của sự suy yếu, và được kết hợp với khối lượng trên trung bình càng là 1 sự xác nhận tốt hơn nữa. Nó thể hiện sự suy yếu, vì giá đang trong 1 xu hướng tăng, thì đột ngột bị bán tháo mạnh suốt cả phiên và cuối phiên mới kéo giá lên được mức cao nhất hoặc gần cao nhất của phiên, nó tạo ra hành động giá nến cây búa quen thuộc nhưng nó không thể hiện sức mạnh như nến cây búa. Nó là dấu hiệu đầu ttieencuar áp lực bán trên thị trường. Nến này được xác nhận mạnh nếu theo sau bởi 1 nên sao băng có khối lượng trên mức trung bình trong 1 vài phiên sau đó.

Khối lượng dừng giảm (Stopping Volume): Hành động giá – sự mạnh lên của giá:

Khi thị trường đang rơi như thác đổ, áp lực bán ra rất mạnh và người nội bộ sẽ tham gia vào để giảm tốc độ của nó bằng các lệnh mua vào hỗ trợ thị trường. Thân nên sẽ giảm dần độ rộng và bóng nến dài ra cho thấy dù lực bán rất mạnh nhưng mức độ giảm giá khi đóng cửa bắt đầu thu hẹp, dù giá vẫn tiếp tục suy giảm tiếp tục 1 đoạn nữa do quán tính mạnh trước đó. Đây là lúc ta nên cùng tham gia vào lực mua này cũng với những người nội bộ.

Khối lượng dừng tăng (Topping Out Volume): Hành động giá – sự suy yếu của giá:

Là giai đoạn khi tốc độ tăng giá dần chậm lại 1 các từ từ với thân nến ngày 1 hẹp đi và bóng nến dài ra đi kèm với khối lượng ngày 1 tăng cao hơn. Vì thị trường đang tăng mạnh sẽ không thể đột ngột đảo chiều ngay lập tức mà cần có sự lấy đ chuyển hướng.

7. Giải thích về kháng cự và hỗ trợ

Đây là công cụ tuyệt vời kết hợp với phương pháp VPA để đánh giá thị trường. Trong khi VPA tập trung vào hành động gia và khối lượng để xem việc dẫn dắt xem thị trường sẽ đi tới đâu, thì các ngưỡng hỗ trợ và kháng cự lại dùng các điểm trong quá khứ, cụ thể là lịch sử hành vi giá, các khía cạnh đã xảy ra của hành vi giá. Việc sử dụng cả VPA và các mốc kháng cự, hỗ trợ sẽ giúp ta có góc nhìn về vị trí hiện tại của thị trường trong bức tranh tổng thể. Nó cho chúng ta biết mức giá mà thị trường có thể tạm dừng, bứt phá, hoặc đảo chiều, cả hiện tai và tương lai, cũng như tất cả các mức giá quan trọng để mở, quản lý và đóng các vị thế giao dịch.

Thị trường đi ngang thường diễn ra bởi 3 lý do chính sau:

– Đang chờ đợi tin tức quan trọng nào đó chuẩn bị công bố

– Thị trường đi ngang trong giai đoạn cao trào bán và cao trào mua, khi những người nội bộ đang ra sức lấp đầy hoặc dọn sạch kho hàng của họ

– Thị trường đi ngang khi vào các vùng giá cũ, nơi các nhà giao dịch bị kẹt lại trong quá khứ. Họ chấp nhận đóng vị thế với 1 mức lỗ nhẹ hoặc hòa sau 1 thời gian bị kẹp hàng.

Hỗ trợ và kháng cự: Đây là 1 đoạn mà tại đó giá dao động lên chạm trận bật ngược lại giảm và khi chạm sàn lại bật ngược lại tăng trở lại. Điều này do khi giá đang tăng, nhiều người mau theo xu hướng và bị mắc kẹp lại ở vùng đỉnh, khi giá quay lại vùng đó họ sẽ chấp nhận bán ra với mức lỗ 1 phần hoặc may mắn hòa vốn và người mua của họ lại bị mắc kẹp tại vùng giá đó. Sau đó thị trường giảm và lại chạm sàn kháng cụ, 1 số người khôn ngon lại mua tại đây và lại đẩy giá lên. Hành động này cứ lặp đi lặp lại tạo ra mức trần kháng cự và mức sàn hỗ trợ. Mức sàn và trần này là biểu hiện của đỉnh điểm nỗi sợ hãi và lòng tham trong vùng giá và thời điểm nào đó.

Lòng tham và nỗi sợ hãi thúc đẩy thị trường – Đỉnh điểm của xu hướng tăng: Khi nhà đầu tư bị thúc đẩy bởi sự tham lam đã mua trong 1 xu hướng tăng và rơi vào đỉnh xu hướng tăng và bi mắc kẹt ở giá cao. Sau đó giá giảm và họ tạm lỗ vì đã mua trước đó. Ở đáy con sóng đầu tiên, những người mua tham lam nhập cuộc và mua được ở giá đáy và đẩy giá lên cao trở lại, những người mua mắc kẹt ở đỉnh cũ bán ra để chấp nhận thua lỗ nhẹ hoặc may mắn hòa vốn và người mua mới lại kẹt ở đỉnh như người mua ban đầu mắc phải. Giá lại giảm và quy trình đó lại lặp lại. Dòng chảy vô hình của phe mua và phe bán tham gia thị trường tạo ra những rào cản vô hình về giá cả, những rào cản này sau đó trở thành kháng cự và hỗ trợ giá trong tương lai, vì những vùng giá này tập trung dày đặc những phe mua và pha bán ở cả thế yếu và lẫn thế thượng phong.

Lòng tham và nỗi sợ thúc đẩy con sóng – Đáy của xu hương giảm: Đối với xu hướng giảm, các nguyên tắc cũng hoàn toàn giống với xu hướng tăng.

Các nguyên tắc khi sử dụng kỹ thuật này:

– Đường kẻ chúng ta vẽ trên biểu đồ để xác định trần và sàn của các vùng giá này không phải là các mức bất di bất dịch. Hãy xem chúng như những sợi cao su mềm dẻo. PTKT và VPA không phải là môn khoa học chính xác, nó là 1 nghệ thuật.

– Luôn ghi nhớ luật nhân quả: Nguyên nhân lớn sẽ được phản ánh trong kết quả lớn. Thị trường đi ngang trong 1 phạm vi hẹp càng lâu, thì hành đọng giá bức phá ra khỏi phạm vi này càng kịch tính và mạnh mẽ.

– Làm sao để biết khi nào thị trường bị tắc nghẽn? Ta sử dụng các đỉnh/đáy xoay chiều tách biệt trở thành các tín hiệu quan trọng.

Các điểm xoay chiều tách biệt:

Với thị trường đang tăng giá, 1 đỉnh xoay chiều xuất hiện khi có ít nhất 3 cây nến được hình thành trong đó cây nến ở giữa có đỉnh và đáy cao hơn 2 cây nến ở 2 bên và hình thành bộ 3 cây nến đảo chiều. Từ đây, ta có thể kỳ vọng 1 hành động đảo chiều trong ngắn hạn. Tương tự với mô hình đáy xoay chiều.

Việc hình thành các đỉnh xoay chiều sau đó là đáy xoay chiều và khoảng cách giữa chúng sẽ tạo ra các vùng tắc nghẽn. Giá sẽ giao dịch trong phạm vi đó 1 thời gian cho tới khi bức phá thoát ra khỏi khu vực đó. Sự bứt phá khỏi vùng tắc nghẽn này mà đi kèm khối lượng thấp thì thường thất bại và được gọi là bức phá giả. Nếu sự bứt phá đi kèm khối lược lớn hoặc cực lớn thì ta có thể:

– Tiếp tục nắm giữ vị thế đó nếu ta đang nắm giữ

– Mua mới vị thế

– Nếu là 1 cú bức phá giả thì ta cần đóng vị thế đang nắm giữu lại để tránh sự đảo chiều sau đó.

Việc bứt phá khỏi vùng tắc nghẽn này thì sau đó mức giá ở trên sẽ trở thành vùng hỗ trợ mới nếu giá break out lên cao hơn và mức giá ở dưới sẽ là kháng cự mạnh nếu giá giảm xuống thủng mức đáy ở dưới.

8. Xu hướng và đường xu hướng linh động

Về cơ bản ta rất khó biết khi nào 1 xu hướng đã bắt đầu cho đến khi nó đã kết thúc. Việc quay lại quá khứ vẽ các đường xu hướng không có nhiều ý nghĩa vì nó đã xảy ra rồi. Vì rất có khả năng khi ta vẽ để thấy có xu hướng thì xu hướng đã đang ở giai đoạn cuối và chuẩn bị hoặc đang kết thúc khi những người nội bộ đang bán ra.

Ta cần theo dõi, nếu thấy cao trào bán và cao trào mua thì 1 xu hướng có vẻ chuẩn bị bắt đầu ở thời điểm đó. Và đó là thời điểm tốt để ta thẩy vào hoặc thoát ra khỏi thị trường. Quan điểm của Dow về việc chỉ số thị trường phản ánh các rủi ro có hệ thống tốt nhất và đo lường biến động thị trường chung đã được áp dụng rộng rãi và ngày nay là nền tảng cho giao dịch tài chính. Xu hướng theo quan điểm của ông bao gồm 3 giai đoạn:

– Giai đoạn tích lũy

– Giai đoạn xu hướng kỹ thuật

– Giai đoạn phân phối

Các cuốn sách đều dậy cần xác định 3 đỉnh và 3 đáy để vẽ được 2 đường xu hướng trên và dưới. Nhưng nhìn chung, nếu ta đã có thể vẽ được các đường xu hướng với 3 đỉnh và 3 đáy đã có thì về cơ bản xu hướng đó đã trôi qua rồi và giai đoạn phân phối đã đến. Ta nên tập trung vào các vùng hỗ trợ và kháng cự, nên xu hướng được tạo ra và phát triển, hoặc nơi xảy ra các sự đảo chiều. Đó cũng là nơi diễn ra các giai đoạn tích lũy/phân phối, cùng với cao trào mua/bán, là khu vực quan trọng nhất của hành vi giá trên biểu đồ, cũng là nơi thị trường tạm dừng và đ ingang trước khi 1 bản tin được công bố, với khối lượng giảm dần.

Ta cần theo dõi các khu vực tắc nghẽn, chờ đợi sự bứt phá khỏi khu vực đó với sự xác nhận của khối lượng thì mới tham gia vào. Mức độ mạnh, yếu, thời gian của giai đoạn tắc nghẽn càng dài thì sự bứt phá sẽ diễn ra càng mạnh mẽ sau đó. Sau khi giá thoát khỏi vùng tắc nghẽn, cần theo dõi tại các điểm xoay chiều tiềm năng, nơi mà giá giảm sau khi bức phá, và kiểm tra chúng xem khối lượng có thấp không, nếu thấp thì có thể chỉ là 1 vùng tạm nghỉ trước khi bứt phá tiếp, còn đi kèm khối lượng cao thì rất có thể đó là điểm xoay chiều thật sự và tạo ra vùng kháng ngự, vùng tắc nghẽn tiếp theo. Ta nên kiểm tra lại đa khung thời gian để tìm kiếm sự xác nhận ngắn – trung – dài hạn.

Ta tìm đỉnh xoay chiều đầu tiên (khi có cụm 3 nến, 1 nến cao hơn và 2 nến thấp hơn ở dưới), ta đánh dấu đó là 1 điểm đỉnh xoay chiều. Tiếp tục, với 1 cụm nến đáy xoay chiều (2 nên cao hơn 2 bên và 1 nến thấp hơn ở giữa). Đây là điểm đáy xoay chiều ta đánh dấu được trên đồ thị, đây là các khu vực ngay sau khi giá thoát khỏi vùng tắc nghẽn tạo ra lần đầu tiên giai đoạn tích lũy kéo ngược giá. Ta cần theo dõi, giá giảm đi kèm khối lượng giảm, và giá tăng đi kèm khối lượng tăng mạnh là tín hiệu tốt và kiên nhẫn theo dõi hành động giá và sự xác nhận của khối lượng đó.

Sau khi có 2 điểm ban đầu đỉnh xoay chiều và đáy xoay chiều thứ nhất, tín hiệu tốt ta mua vào và chờ đợi 2 điểm xoay chiều thứ 2 để có thể vẽ được đường xu hướng cho xu hướng giá này. Điểm kỳ vọng này cũng tương tự khi giá dừng tăng và bắt đầu giảm nhẹ với khối lượng thấp đi kèm, khi giá dừng giảm và tăng lại thì đi kèm với khối lượng lớn, với đáy xoay chiều 2 này cao hơn đáy xoay chiều số 1 kia. Ta yên tâm tiếp tục nắm giữ trạng thái cổ phiếu. Thi trường tiếp tục đi lên và sẽ xuất hiện đỉnh xoay chiều thứ 3 và đáy xoay chiều thứ 3 để khẳng định xu hướng là chắc chắn và đại đa số mọi người lúc đó mới tin vào thị trường đang ở trong xu hướng thật sự. Khi đỉnh – đáy xoay chiều thứ 3 xuất hiện tiếp tục là giảm với khối lượng thấp và tăng khối lượng cao, đi kèm đáy đỉnh xoay chiều 3 cao hơn đáy đỉnh xoay chiều 2 thì tiếp tục yên tâm nắm giữ trạng thái cổ phiếu hiện tại.

Cuối cùng, sẽ có 1 đoạn hình thành 1 đỉnh xoay chiều ở mức thấp hơn hoặc bằng đỉnh xoay chiều trước. Đây là giai đoạn xuất hiện điểm tắc nghẽn thứ cấp. Khi đáy xoay chiều xuất hiện mà = đáy xoay chiều trước đó thì 1 vùng tắc nghẽn mới đã hình thành thật sự. Ta cần theo dõi các điểm xoay chiều tiếp theo để biết khi nào giá di chuyển ra khỏi vùng tắc nghẽn này, nó tiếp tục đi lên hay đảo chiều đi xuống. Vùng tắc nghẽn này chỉ là 1 sự tạm nghỉ ngắn hạn hay vùng phân phối để chuẩn bị cho sự đảo chiều của nó. Với việc giá bứt phá khỏi vùng tắc nghẽn theo hướng giảm, ta làm tương tự nhưng tìm kiếm đáy xoay chiều trước sau đó tìm kiếm đỉnh xoay chiều. Giá giảm mạnh với khối lượng lớn và tăng với khối lượng nhỏ là những sự xác nhận cho điều này.

9. Khối lượng theo giá (Volume at Price – VAP)

VAP là kỹ thuật bổ trợ cho phương pháp VPA rất tốt. Khối lượng theo giá (VAP) là khái niệm mà ta thống kệ lại khối lượng khớp ở từng bước giá trong khoảng thời gian xác định. Nó cho ta biết hoạt động thị trường đang tập trung tại đâu. Nếu khối lượng tập trung tại đáy thì nhiều khả năng hoạt động thu gom ở đó và thị trường có thể sắp đi lên, nếu khối lượng tập trung ở vùng đỉnh thì nhiều khả năng hoạt động phân phối đang diễn ra.

Khối lượng thường tập trung vào các vung tắc nghẽn, và ta cần lưu ý rằng nếu khối lượng cực lớn ở vùng tắc nghẽn phía dưới thì rất có thể hoạt động thu gom mạnh của những người bán buôn đang được thực hiện, trong khi nếu khối lượng tập trung lớn ở vùng đỉnh giá thì chu kỳ tăng giá này có thể sớm kết thúc vì hoạt động phân phối đang diễn ra mạnh và sẽ tạo ra 1 khu vực cản mạnh phía trên.

Khi giá giảm mạnh sau quá trình phân phối, giá sẽ về thử thách lại các vùng mà khối lượng lớn trước đó để kiểm tra các điểm hỗ trợ này. Các vùng tắc nghẽn với khối lượng lớn này sẽ cần lực rất mạnh để vượt qua về sau, và nếu vượt qua được sẽ tạo 1 xu hướng tăng rất mạnh sau đó.

10. Các ví dụ về phân tích giá kết hợp khối lượng

Tại đây là các ví dụ giao dịch ở các khung thời gian khác nhau và các loại tài sản khác nhau của tác giả để mô tả ví dụ về cách sử dụng VPA của mình.

11. Kết hợp mọi thứ với nhau

Các kỹ thuật tác giả đúc kết lại sau 20 năm giao dịch của mình:

– Nhận diện mô hình giá: Đây là lúc ta xem xét hành vi tổng thể của thị trường. Ta cần mở rộng để có các điểm xoay chiều trên đồ thị giá để xem xét quanh các điểm xoay chiều đó và tìm kiếm các vùng tắc nghẽn. Khi giá giao dịch trong vùng tắc nghẽn, mọi người đều chờ đợi 1 chất xúc tác nào đó để đưa giá ra khỏi vùng này. Ta cũng nên chờ đợi và không làm gì cả cho tới khi có sự xác nhận mạnh mẽ của việc giá di chuyển đi kèm với sự xác nhận của khối lượng mạnh mẽ khi phá vỡ khỏi vùng tắc nghẽn này. Các mô hình hiệu quả là mô hình tam giác giảm, tam giác tăng, cờ đuôi nheo và 3 đỉnh/đáy.

– Khối lượng xác thực tin tức. Mọi tin tức tác động tới thị trường sẽ được phản ánh qua khối lượng khớp lệnh trên thị trường.

12. Giá cả và khối lượng – thế hệ tiếp theo

Đây là các kỹ thuật tiêu chuẩn hiện tại được sử dụng trong phân tích kỹ thuật hiện nay.

Biểu đồ hợp chứa giá và khối lượng (Equivolume): Phương pháp này loại bỏ yếu tố thời gian mà thay nó bằng khối lượng ở trục X, còn trục Y vẫn là giá. Đây là ý tưởng thể hiện mối quan hệ giữa giá – khối lượng thay vì giá – thời gian như các biểu đồ thông thường. Các đồ thị sẽ hình thành các cái hộp. BIên độ (chiều cao) của hộp thể hiện đỉnh và đáy trong phiên tạo ra cái hộp đó. Chiều ngang (chiều rộng) mô tả khối lượng giao dịch thấp, trung bình, cao hoặc cực cao trong phiên. Biểu đồ lúc này là 1 chuỗi các hộp to nhỏ, cao thấp, dài rộng khác nhau. Biểu đồ này sẽ loại bỏ khái niệm thời gian, và cho ta cách nhìn về tốc độ giao dịch là điều quan trọng hơn trong giao dịch.

Biểu đồ khối lượng nến (Candle Volume Chart): Đây là phiên bản kết hợp của hộp chứa giá – khối lượng (Equivolume) và biểu đồ nến Nhật truyền thống. Biểu đồ nay là hình dạng các hộp và có các bóng nến như nến Nhật thông thường. Biểu đồ này không loại bỏ yếu tố thời gian đi và có điểm tốt hơn biều đồ giá và khối lượng đơn thuần.

Khối lượng Delta: Đề cập đến sự khác biệt về khối lượng giữa hợp đồng được giao dịch ở giá chào bán (ask price) và những hợp đồng giao dịch ở giá chào mua (bid price). Đó là hiệu của số lượng lệnh bán và số lượng lệnh mua, kết quả này được gọi là delta. Khối lượng delta sẽ giúp ta diễn giải mối quan hệ khối lượng và giá cả.

Khối lượng delta tích lũy: Thu thập tất cả dữ liệu delta của các thanh trước đó và cộng vào từng thanh tiếp theo, tức là ta tính khối lượng delta rồi dồn vào từng thanh mới nhất, để cung cấp góc nhìn về hành động giá hàng ngày hoặc trong ngày. Cố gắng mô tả sức mạnh của 2 phe mua/bán tương ứng với hành động giá trên thị trường.

Nếu học viên thanh toán bằng hình thức chuyển khoản, vui lòng chuyển khoản học phí vào thông tin tài khoản bên dưới.

Ngân Hàng Quân Đội MB Bank

Công Ty Cổ Phần Đầu Tư - Đào Tạo Quốc Tế

Số TK: 1161 1666 68888