Và tất nhiên, khi đã hiểu rõ về Gartley pattern, các bạn dễ dàng tiếp cận những mô hình Harmonic khác, về đặc điểm nhận diện và cả chiến lược giao dịch hiệu quả.

Mô hình Gartley nguyên thủy được tạo ra bởi một nhà phân tích kỹ thuật có tên Harold M. Gartley (1899 – 1972) vào năm 1932, sau đó, ông đã đưa mô hình này vào cuốn sách “Profits in The Stock Markets – Lợi nhuận trên thị trường chứng khoán”, xuất bản lần đầu vào năm 1935, công bố rộng rãi ra công chúng và giới trader toàn cầu.

Mô hình Gartley nguyên thủy này vẫn còn một tên gọi khác là Gartley 222 vì nó được tìm thấy ở trang số 222 trong cuốn sách Profits in The Stock Markets đó của ông.

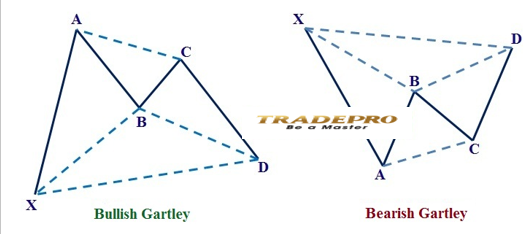

Ban đầu, mô hình Gartley chỉ bao gồm 5 điểm X, A, B, C, D, nối lại với nhau tạo thành hình chữ M hoặc W, sau này, các nhà phân tích khác mới làm nó trở nên phức tạp hơn bằng việc gán các tỷ lệ Fibonacci vào trong mô hình này. Cụ thể, Larry Pesavento đã cải thiện Gartley pattern bằng các tỷ lệ Fibonacci và thiết lập những quy tắc giao dịch với mô hình này thông qua cuốn sách “Fibonacci Ratios With Pattern Recognition – Tỷ lệ Fibonacci với Nhận diện mẫu”, Scott Carney đã bổ sung rất nhiều những kiến thức thực tế vào các quy tắc giao dịch, tính hợp lý của mô hình và cả cách quản lý rủi ro khi giao dịch với Gartley pattern trong cuốn sách nổi tiếng “Harmonic Trading”.

Mô hình Gartley khi chưa được gắn các tỷ lệ Fibonacci:

Mô hình này chỉ cần đảm bảo các điều kiện sau:

So với Gartley pattern, các mô hình giá cổ điển như Lá cờ, Cái nêm, Tam giác, Vai đầu vai… cũng có sử dụng các tỷ lệ Fibonacci nhưng rất hiếm và không quá nổi bật như các mẫu Harmonic pattern này.

Mô hình Gartley cũng được áp dụng trên nhiều thị trường khác nhau, cho nhiều loại tài sản khác nhau và được tìm thấy trên mọi khung thời gian giao dịch.

5 điểm X, A, B, C, D trong mô hình tạo thành 4 đợt sóng XA, AB, BC và CD, trong đó: XA và BC chuyển động cùng chiều, AB và CD chuyển động theo chiều ngược lại. Tính chất chuyển động của 4 sóng này khá tương đồng với chuyển động của sóng Elliott: các sóng AB, BC, CD như một sự điều chỉnh của sóng chính XA và sau sự điều chỉnh này, thị trường kỳ vọng tiếp tục xu hướng của XA tại điểm D.

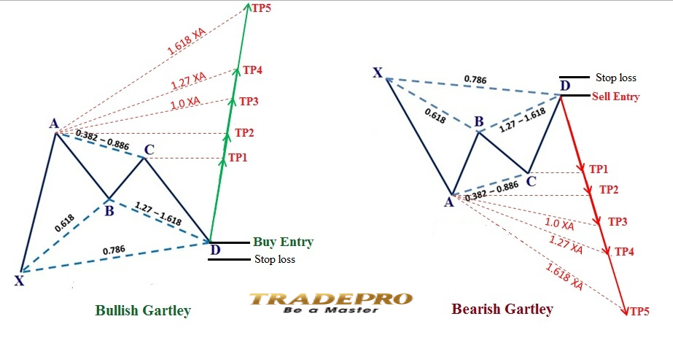

Mô hình Gartley có 2 loại: Bullish Gartley (Gartley tăng giá) và Bearish Gartley (Gartley giảm giá).

Đặc điểm nhận diện của Gartley pattern

Mô hình Bullish Gartley:

Mô hình Bearish Gartley:

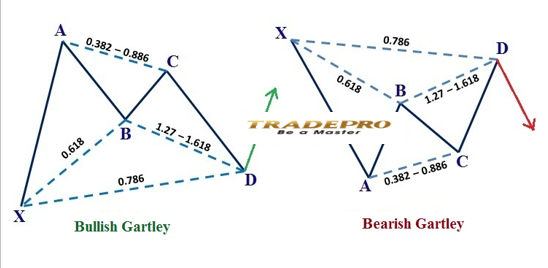

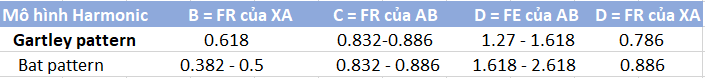

Các quy tắc về tỷ lệ Fibonacci của mô hình Gartley

Áp dụng cho cả Bullish Gartley và Bearish Gartley

Đối với mô hình Gartley, 2 tỷ lệ quan trọng nhất chính là mức thoái lui 0.618 của AB so với XA và mức thoái lui 0.786 của CD so với XA. 2 tỷ lệ này đòi hỏi sự chính xác cao hoặc ít nhất phải xấp xỉ nhưng không đáng kể thì mô hình Gartley mới xảy ra đúng.

Ngoài ra, 3 sóng AB, BC và CD của Gartley pattern có tỷ lệ tương đương với mô hình AB = CD Harmonic, đó là điểm đặc biệt của Gartley so với các mô hình biến thể động vật khác.

Thông qua việc quan sát chuyển động của giá trên đồ thị bằng mắt, các bạn có thể nhận diện hình dáng ban đầu của một Gartley pattern. Đặc điểm đầu tiên là hình dáng chữ M (Bullish Gartley) hoặc chữ W (Bearish Gartley).

Sau đó, xét 2 điều kiện của một Gartley nguyên thủy: điểm C thấp hơn điểm A và điểm D cao hơn điểm X (Bullish Gartley) hoặc điểm C cao hơn điểm A và điểm D thấp hơn điểm X (Bearish Gartley).

Trong số các mô hình biến thể động vật thì mô hình Con dơi là có hình dáng gần giống nhất với Gartley pattern nhưng với mô hình Con dơi, đoạn AB điều chỉnh về nông hơn, nằm ở nửa trên so với XA, còn mô hình Gartley thì sâu hơn. Các bạn có thể xét thêm điểm này để bước đầu phân loại đó là Gartley hay Bat pattern.

Tuy nhiên, điều khác biệt của Harmonic pattern so với những mô hình giá cổ điển khác là tính chính xác ở tỷ lệ Fibonacci. Vì vậy, chúng ta bắt buộc phải tiến hành qua bước thứ 2, sau khi đã nhận diện được hình dáng bên ngoài.

Sử dụng 2 công cụ Fibonacci Retracement (FR) và Fibonacci Extension (FE) để đo lường các tỷ lệ này.

Đầu tiên, dùng FR đo tỷ lệ thoái lui của AB so với XA. Tỷ lệ này cần chính xác nhất có thể, 0.618 hoặc xấp xỉ nhưng không đáng kể. Nếu dưới 0.5 thì có thể là Bat pattern, còn trên 0.618 thì có thể là Butterfly pattern.

Tiếp theo, dùng FR đo tỷ lệ thoái lui của BC so với AB, tỷ lệ này nằm trong khoảng 0.382 đến 0.886 là hợp lệ.

Sau đó, dùng FE đo tỷ lệ mở rộng của CD so với AB, nếu nằm trong khoảng từ 1.27 đến 1.618 là hợp lệ. Nếu BC thoái lui 0.382 thì CD phải mở rộng khoảng 1.27 nhưng nếu BC thoái lui đến 0.886 thì CD cũng phải mở rộng đến 1.618, có như vậy thì mô hình Gartley mới được chuẩn xác nhất và mới kéo theo sự hợp lệ ở tỷ lệ thoái lui của CD so với XA.

Cuối cùng, quan trọng nhất, các bạn dùng FR đo độ thoái lui của CD so với XA, tỷ lệ này quyết định mô hình Gartley có được hoàn thành hay không.

Vào lệnh – Entry

Khi điểm D thoái lui chính xác đến tỷ lệ 0.786 so với XA thì các bạn nên vào lệnh ngay. Không nên vào lệnh sớm khi chưa đạt đến tỷ lệ này vì lúc đó Risk:Reward không phải là tốt nhất. Đồng thời, một khi tất cả các tỷ lệ khác đều hợp lệ và D cũng thoái lui chính xác đến 0.786 thì mô hình Gartley sẽ xảy ra đúng với xác suất rất lớn, nếu không vào lệnh ngay, các bạn sẽ bỏ lỡ cơ hội tốt. Ngược lại một thiết lập stop loss sẽ giúp bạn hạn chế thua lỗ trong trường hợp D thoái lui quá tỷ lệ 0.786, vì lúc này, mô hình Gartley đã không còn hợp lệ.

Chiến lược vào lệnh hiệu quả nhất đối với các mô hình giá là các bạn nên quan sát hành vi của giá tại vị trí dự định vào lệnh. Thông thường, các mô hình nến đảo chiều rất hay xuất hiện tại những vị trí này, nếu có thêm tín hiệu đó, giao dịch của bạn sẽ trở nên tin cậy hơn với xác suất thành công cao hơn.

Ngoài ra, cũng có rất nhiều trader lựa chọn vào lệnh khi có sự xuất hiện của cây nến xác nhận đi ngay sau điểm D, là cây nến tăng giá (Bullish Gartley) hoặc giảm giá (Bearish Gartley) với thân nến tương đối cao, cây nến này chứng tỏ thị trường đã bắt đầu sẵn sàng đi theo hướng mà chúng ta dự đoán. Tuy nhiên, chiến lược này khiến cho tỷ lệ Risk:Reward không còn tối ưu nữa, vì thế, các trader chuyên nghiệp, giàu kinh nghiệm thường hay bỏ qua mà vào lệnh thẳng tại D, một là thắng lớn, 2 là chấp nhận một mức thua lỗ đã cố định sẵn. Đối với các bạn, những trader mới, cần sự an toàn và chắc chắn, các bạn nên kết hợp tín hiệu vào lệnh với mô hình nến đảo chiều hoặc một chỉ báo kỹ thuật nào đó.

Cắt lỗ – Stop loss

Chiến lược cắt lỗ phổ biến nhất khi giao dịch với mô hình giá Gartley chính là đặt stop loss dưới điểm D một vài pip đối với mô hình Bullish Gartley hoặc trên điểm D một vài pip đối với mô hình Bearish Gartley vì nếu giá vượt qua khỏi điểm này, tức là điểm D thoái lui vượt quá 0.786 so với XA thì mô hình Gartley đã không còn hợp lệ.

Chốt lời – Take profit

Tương tự như những Harmonic pattern khác, mô hình Gartley cũng có nhiều cách chốt lời khác nhau ứng với các mục tiêu lợi nhuận khác nhau. Đối với mô hình Gartley, các bạn có thể chốt lời tại một số điểm lợi nhuận mục tiêu như sau:

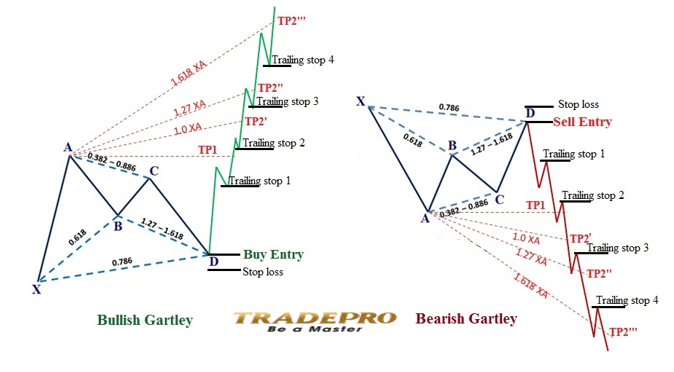

Tuy nhiên, chiến lược chốt lời như trên chưa thật sự tối ưu khi giao dịch với các mô hình giá. Trong tất cả những bài viết về các Harmonic pattern, chúng tôi luôn giới thiệu đến các bạn một chiến lược tối ưu hơn, đó là chốt lời từng phần kết hợp trailing stop.

Cách thực hiện như sau:

Đầu tiên, các bạn lựa chọn mục tiêu chốt lời kỳ vọng từ một trong số những mục tiêu ở trên, nhưng ưu tiên các mục tiêu lợi nhuận tiềm năng, vừa phải và mục tiêu mà chúng tôi muốn hướng đến chính là tại mức giá của điểm A.

Sau khi đạt đến mức giá này, các bạn tiến hành chốt lời một phần lệnh (một nửa khối lượng lệnh), đồng thời di chuyển stop loss đến các vị trí tốt hơn để hạn chế thua lỗ cho nửa lệnh còn lại nếu thị trường sau đó đi ngược lại.

Đối với mô hình Bullish Gartley, vị trí để trailing stop chính là tại các điểm thấp (swing low) gần nhất hoặc tại một vị trí nằm dưới mức giá của điểm A. Đối với mô hình Bearish Gartley, vị trí để trailing stop là các điểm cao (swing high) gần nhất hoặc tại một vị trí nằm trên điểm A.

Nếu sau đó thị trường tiếp tục đi theo hướng dự đoán, các bạn có thể kỳ vọng lợi nhuận cho phần lệnh còn lại lên các mục tiêu cao hơn như 1.0 XA, 1.27 XA, thậm chí 1.618 XA. Cứ mỗi lần giá vượt qua mục tiêu lợi nhuận cao hơn thì các bạn lại tiến hành dời stop loss đến vị trí tốt hơn.

Chiến lược này giúp các bạn chắc chắn thu được lợi nhuận và phần lợi nhuận này đủ để bù đắp thua lỗ trong trường hợp thị trường đảo chiều ngược lại. Đồng thời, nếu giá tiếp tục hướng đến những mục tiêu lợi nhuận cao hơn, các bạn sẽ tích lũy thêm được lợi nhuận nhờ việc duy trì phần lệnh còn lại. Trailing stop giúp hạn chế thua lỗ đến mức thấp nhất có thể.

Ví dụ 1: Mô hình Bullish Gartley xuất hiện trên cặp EUR/USD ở khung thời gian M5

Nhìn hình dáng ban đầu thì có vẻ như khá giống Bat pattern và cả Gartley vì điểm D không vượt quá điểm X. Còn điểm B thì điều chỉnh ở khoảng giữa XA nhưng chưa biết chính xác tỷ lệ như thế nào, nếu B thoái lui về đúng 0.618 so với XA thì là Gartley, nếu thấp hơn 0.5 thì là Bat pattern.

Các tỷ lệ Fibonacci đo được như sau:

Mô hình Gartley hợp lệ, các bạn tiến hành vào lệnh:

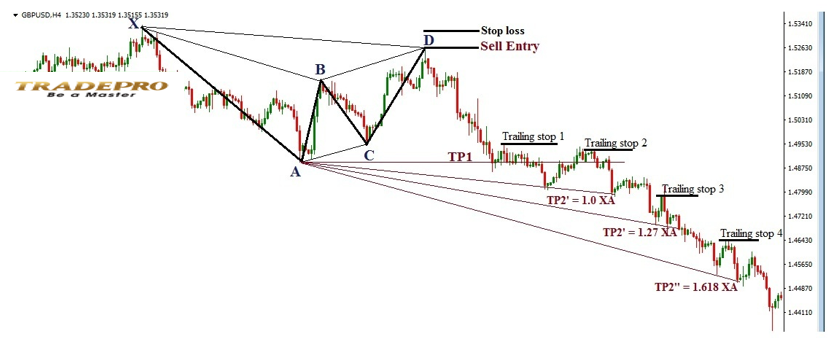

Ví dụ 2: Mô hình Bearish Gartley xuất hiện trên cặp GBP/USD ở khung thời gian H4

Đầu tiên thì chúng ta có thể hy vọng vào một mô hình Bearish Gartley tiềm năng với điểm C cao hơn A và điểm D thấp hơn X. Tiếp theo, cần tiến hành đo lường các tỷ lệ Fibonacci để chắc chắn hơn.

Các tỷ lệ Fibonacci đo được như sau:

Tất cả các tỷ lệ trên đều hợp lệ, đặc biệt là 2 tỷ lệ thoái lui của AB so với XA và CD so với XA, chính xác đến tỷ lệ lý tưởng nhất.

Chiến lược giao dịch cụ thể như sau:

Mô hình Gartley là mô hình đầu tiên và cũng là cơ bản nhất của gia đình nhà Harmonic pattern, việc hiểu rõ mô hình này về đặc điểm nhận diện lẫn các chiến lược giao dịch hiệu quả sẽ giúp các bạn tiếp cận những biến thể của nó một cách dễ dàng hơn.

Mô hình Gartley xuất hiện khá thường xuyên trên các thị trường tài chính và hầu hết đều mang lại giá trị giao dịch cao cho trader, điều quan trọng là khả năng nhận diện của các bạn phải thật tốt, nhanh chóng và chuẩn xác. Và để làm được điều này thì việc cần làm hơn hết là luyện tập và luyện tập thật nhiều. Các mô hình biến thể động vật Harmonic và Gartley khá giống nhau nên các bạn cần nhiều thời gian để luyện tập so sánh, phân loại, điều này sẽ giúp tiết kiệm thời gian hơn trong việc nhận diện mô hình khi giao dịch thực tế trên thị trường.

Nếu học viên thanh toán bằng hình thức chuyển khoản, vui lòng chuyển khoản học phí vào thông tin tài khoản bên dưới.

Ngân Hàng Quân Đội MB Bank

Công Ty Cổ Phần Đầu Tư - Đào Tạo Quốc Tế

Số TK: 1161 1666 68888